COMPRENDRE LE ROLE DE LA BOJ

1. LA LOGIQUE FINANCIÈRE DE LA BOJ

(ce que dicterait la théorie économique et les marchés)

La logique financière voudrait que la BOJ remonte plus franchement ses taux ou cesse complètement ses achats de JGB, car :

A) L’inflation japonaise est devenue structurellement plus élevée

Après 25 ans de déflation ou de quasi-déflation, l’inflation dépasse durablement 2 %, ce qui justifierait :

-

une hausse des taux directeurs,

-

un abandon total du YCC,

-

un retour à une courbe des taux “normale”.

B) Le yen est historiquement faible → inflation importée

Un yen très faible renchérit :

-

l’énergie,

-

la nourriture,

-

les matières premières.

La logique financière voudrait stabiliser ou renforcer le yen en remontant les taux.

C) Le marché obligataire japonais est devenu artificiel

Pendant des années, la BOJ a acheté tellement de JGB qu’elle détient plus de 50 % du marché.

Conséquences :

-

volatilité accrue dès qu’elle se retire,

-

absence de prix de marché réel,

-

difficulté pour les banques et assureurs à gérer leurs portefeuilles.

D) Le carry trade devient trop massif → risque de choc de change

Plus la BOJ maintient des taux très bas, plus les marchés empruntent en yen pour investir ailleurs.

→ À la moindre normalisation, on peut avoir un unwind brutal, donc un choc sur le yen.

La logique financière suggérerait :

remonter progressivement les taux pour limiter ce risque systémique.

2. LA LOGIQUE POLITIQUE ET INSTITUTIONNELLE

(ce que le gouvernement, l’opinion et la structure de l’économie imposent)

C’est ici que tout se ralentit.

⭐ Le point clé : la BOJ n’est pas une banque centrale “indépendante” au sens occidental.

La frontière entre BOJ et gouvernement japonais est plus floue qu’aux États-Unis ou en Europe.

La politique monétaire est intimement liée :

-

à la gestion de la dette publique

-

à la stratégie industrielle et exportatrice

-

à la stabilité sociale

-

au vieillissement démographique

Ce que la logique politique impose :

A) La dette publique japonaise est colossale

Plus de 250 % du PIB.

Si les taux montent brusquement, le coût d’intérêt explose.

Le gouvernement ne peut pas se permettre :

-

une hausse des taux à 2–3 %,

-

une charge d’intérêt incontrôlable,

-

un effet boule de neige sur les déficits.

Donc politiquement :

il faut des taux très bas très longtemps, même si financièrement c’est anormal.

B) Le Japon est une économie vieillissante : les ménages détestent la volatilité

Une population âgée privilégie la stabilité du revenu et du patrimoine.

-

Une hausse rapide des taux ferait baisser la valeur des obligations (que détiennent banques et ménages).

-

Une hausse trop forte du yen pénaliserait les exportateurs, principaux moteurs de la croissance.

Politiquement :

➡️ il faut éviter les secousses.

C) Le modèle économique japonais repose encore sur les exportations

Un yen faible est favorable à :

-

Toyota

-

Sony

-

l’industrie automobile

-

les semi-conducteurs

-

le tourisme

Le gouvernement japonais n’a aucun intérêt politique à un yen très fort.

D) Le gouvernement dépend de la BOJ pour financer ses budgets

Même si ce n’est jamais dit officiellement, la réalité est claire :

La BOJ absorbe une grande partie des émissions de dette.

Si elle devait remonter les taux trop vite :

-

les investisseurs exigeraient des rendements plus élevés,

-

la charge d’intérêt du budget exploserait,

-

les marges de manœuvre budgétaires s’effondreraient.

E) Risque politique : une hausse trop rapide des taux = choc économique

Hausse des taux →

-

chute du marché immobilier,

-

faillites de PME très endettées,

-

baisse des profits des exportateurs,

-

contraction du crédit bancaire.

Le gouvernement veut éviter une récession coûteuse politiquement.

3. LA SYNTHÈSE : POURQUOI LA BOJ AVANCE AUSSI LENTEMENT ?

La BOJ est coincée entre :

| Logique financière | Logique politique |

|---|---|

| Normaliser les taux | Maintenir la dette soutenable |

| Laisser le yen se renforcer | Favoriser les exportations |

| Un marché obligataire plus libre | Protéger banques & épargnants |

| Réduire les distorsions | Éviter un choc macro-social |

👉 Financièrement, il faudrait monter les taux pour corriger les déséquilibres.

👉 Politiquement, il faut les garder bas pour préserver la soutenabilité du système.

Résultat :

la BOJ opère une normalisation ultra-progressive, contrôlée au millimètre.

Elle avance lentement par nécessité institutionnelle, pas par aveuglement.

4. La BOJ est en réalité dans un piège de normalisation

Elle doit :

-

normaliser assez pour calmer l’inflation et stabiliser le yen,

-

mais pas trop pour ne pas déclencher une crise obligataire ou budgétaire.

C’est exactement ce qui explique :

-

ses hausses de taux microscopiques,

-

ses interventions prudentielles,

-

la communication extrêmement graduée de ses gouverneurs.

ANALYSE DE SITUATION

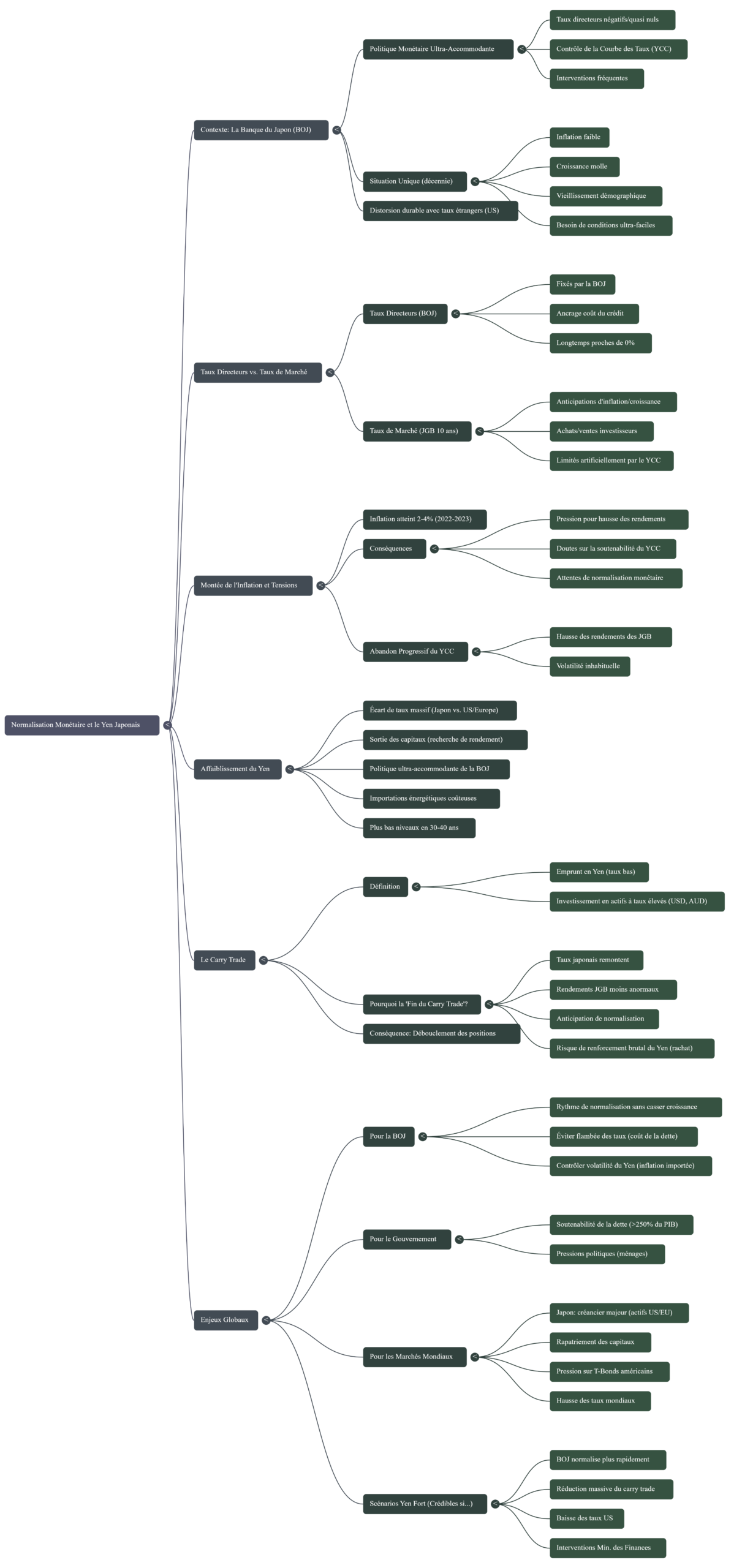

1) Le contexte : pourquoi la BOJ est au centre de tout

La Bank of Japan a longtemps maintenu la politique monétaire la plus accommodante du monde développé :

-

Taux directeurs négatifs ou quasi nuls pendant des années

-

Contrôle de la courbe des taux (YCC – Yield Curve Control) sur les obligations d’État japonaises (JGB)

-

Interventions fréquentes pour empêcher une envolée soudaine des rendements

Pendant plus d’une décennie, le Japon vivait dans une combinaison unique :

-

Inflation faible

-

Croissance molle

-

Vieillissement démographique

-

Besoin stratégique de maintenir des conditions financières ultra-faciles

Cela a généré une distorsion durable entre les taux japonais et les taux étrangers, notamment américains.

2) Les taux directeurs et les taux de marché : quelle différence ?

■ Taux directeurs

Ce sont les taux fixés par la BOJ :

-

Ils servent d’ancrage au coût du crédit pour les banques.

-

Pendant très longtemps, ils ont été proches de 0 %, voire sous 0.

■ Taux de marché (surtout les JGB à 10 ans)

Ils reflètent :

-

Les anticipations d’inflation

-

La croissance

-

Les achats/ventes d’obligations par les investisseurs

-

Les interventions de la BOJ

Avec le YCC, la BOJ limitait artificiellement ces taux, empêchant les rendements d’augmenter même lorsque l’inflation repartait.

3) Montée de l’inflation → tensions sur les obligations

À partir de 2022–2023, l’inflation japonaise atteint 2–4 %, un niveau inédit depuis des décennies.

Conséquences :

-

Pression pour laisser les rendements monter

-

Doutes sur la soutenabilité du YCC

-

Montée des anticipations de normalisation monétaire

La BOJ a commencé à élargir puis abandonner progressivement le contrôle strict de la courbe des taux.

Cela a provoqué :

-

Une hausse des rendements des JGB

-

Une volatilité inhabituelle sur les obligations japonaises

-

De fortes attentes de hausses futures des taux directeurs

4) Le yen : pourquoi il s’est autant affaibli ?

Le yen s’est longtemps déprécié parce que :

-

Écart de taux massif entre Japon et États-Unis / Europe

→ Les capitaux sortaient du Japon pour chercher du rendement. -

Politique ultra-accommodante de la BOJ

-

Importations énergétiques coûteuses (après fermeture de centrales nucléaires)

Résultat :

Le yen est devenu une des devises les plus vendues sur les marchés, atteignant parfois ses plus bas en 30–40 ans.

5) Le carry trade : le mécanisme clé

■ Qu’est-ce que le carry trade ?

C’est une stratégie où l’on :

-

Emprunte en yen (devise à taux très bas)

-

Investit dans des actifs à taux plus élevés (USD, AUD, obligations émergentes, actions à dividende élevé…)

Tant que :

-

les taux japonais sont très bas

-

le yen ne se renforce pas

-

les rendements étrangers sont élevés

→ le carry trade est extrêmement rentable.

■ Pourquoi parle-t-on de “fin du carry trade” ?

Parce qu’aujourd’hui :

-

Les taux japonais remontent

-

Les rendements JGB deviennent moins anormaux

-

La BOJ réduit ses interventions

-

Les marchés anticipent davantage de normalisation

-

Le yen est tellement faible qu’un rappel brutal (intervention du gouvernement) devient probable

Conséquence :

Les investisseurs débouclent leurs positions de carry trade → ils rachètent du yen → le yen se renforce, parfois violemment.

6) Les enjeux géants autour du yen et des taux

A) Pour la BOJ

-

Trouver le rythme de normalisation sans casser la croissance

-

Éviter une flambée des taux qui renchérit le coût de la dette publique (très élevée)

-

Contrôler la volatilité du yen, car un yen trop faible renchérit les importations

B) Pour le gouvernement japonais

-

Soutenabilité de la dette (plus de 250 % du PIB)

-

Pressions politiques pour aider les ménages affectés par l’inflation importée

C) Pour les marchés mondiaux

-

Le Japon est un créancier majeur du monde (portefeuille énorme d’actifs US et européens)

-

Si les investisseurs rapatrient leurs capitaux pour profiter de taux japonais plus élevés :

→ pression sur les T-Bonds américains

→ hausse des taux mondiaux

→ baisse de la liquidité globale

D) Pour le yen

Les scénarios dépendront de :

-

La vitesse de remontée des taux japonais

-

Les écarts de taux avec les États-Unis

-

Les interventions possibles du ministère des Finances japonais

Un retour à un yen plus fort est un scénario crédible si :

-

la BOJ normalise plus rapidement

-

le carry trade se réduit massivement

-

les taux US baissent

7) Résumé simple et visuel

-

BOJ : passe de politique ultra-accommodante → normalisation lente

-

Taux japonais : remontent, ce qui crée tension sur les JGB

-

Yen : historiquement faible, mais risques de rebond violent

-

Carry trade : moins attractif → positions débouclées → renforcement potentiel du yen

-

Enjeu global : rééquilibrage des flux financiers mondiaux

Le yen dans le système financier mondial : la monnaie de financement via le carry trade

1) Le yen dans le système financier mondial : la monnaie de financement

Le yen est devenu la plus grande devise de financement des marchés mondiaux depuis plus de dix ans, pour trois raisons :

-

Taux japonais quasi nuls → coût d’emprunt minimal.

-

Taux américains et européens élevés → énorme différentiel de rendement.

-

Faible volatilité historique du yen → devise “sûre” pour emprunter.

Cela a créé un immense pipeline de capitaux japonais → Amérique & Europe.

En pratique :

Des hedge funds, banques et investisseurs institutionnels empruntent en yen, puis achètent :

-

des obligations US (Treasuries),

-

des obligations européennes (Bund, BTP),

-

des actions US,

-

des high yield,

-

des produits structurés et dérivés.

Ce flux massif a un impact direct sur la valeur du yen, mais aussi sur les marchés occidentaux.

2) Comment le carry trade fait baisser le yen

Le mécanisme est simple :

Étape 1 — On emprunte en yen

→ On vend du yen sur le marché des changes.

Étape 2 — On convertit en USD ou EUR

→ On achète du dollar ou de l’euro.

Étape 3 — On investit dans des actifs occidentaux

→ On profite d’un rendement supérieur.

Chaque cycle de carry trade =

Pression à la baisse sur le yen + pression à la hausse sur le dollar/euro.

Plus le différentiel de taux est élevé, plus le yen chute.

3) L’impact sur les marchés occidentaux : une injection de liquidité externe

L’argent emprunté en yen sert souvent à financer :

■ Les marchés obligataires occidentaux

→ hausse de la demande pour les Treasuries, Bunds, OAT…

→ rendements plus bas que ce qu’ils seraient normalement.

C’est un point crucial :

Le carry trade japonais maintient artificiellement bas les taux américains et européens.

■ Les marchés actions (surtout US)

→ achat d’indices Nasdaq, S&P 500, tech, produits à effet de levier

→ hausse de la liquidité

→ contribution à la hausse des valorisations

■ Le crédit corporate

→ plus d’appétit pour le high yield

→ spreads comprimés

→ conditions de financement plus souples

En résumé :

👉 Le carry trade en yen agit comme un assouplissement quantitatif mondial privé.

Les marchés occidentaux reçoivent une forme de “QE venu du Japon”.

4) Que se passe-t-il quand le carry trade se retourne ?

C’est ici que l’effet devient systémique.

Quand les taux japonais montent

→ le yen se renforce,

→ les positions de carry deviennent moins rentables,

→ le risque de variation de change augmente.

Alors les investisseurs :

-

Vendent leurs actifs occidentaux (obligations, actions…)

-

Rapatrient les capitaux vers le Japon

-

Rachètent du yen pour rembourser leurs emprunts

Ce mécanisme crée un double choc :

A) Pour les marchés occidentaux

-

Hausse des taux US/EU (on vend les obligations → rendements montent)

-

Baisse des indices actions

-

Baisse de la liquidité

-

Hausse de la volatilité

Historiquement, certains épisodes de stress sur les marchés US ont été liés à des unwind massifs de carry trade yen.

B) Pour le yen

Le yen se renforce violemment, car :

-

on ferme les positions courtes en yen,

-

on rachète la devise.

Ce type de “short squeeze sur yen” peut faire bouger la paire USDJPY de 5 à 10 % en quelques jours.

5) Donc l’impact du carry trade sur “l’Occident” est triple :

1) Renforcement des devises occidentales (USD, EUR)

Car les flux quittent le yen pour aller vers les marchés occidentaux.

→ Le dollar et l’euro sont plus forts qu’ils ne le seraient naturellement.

2) Compression artificielle des taux occidentaux

Les achats en dollars/euros alimentent :

-

US Treasuries

-

Bunds

-

Corporate bonds

→ Les rendements occidentaux restent plus bas qu’ils ne devraient.

→ Cela facilite le financement des États-Unis et de l’Europe.

C’est probablement l’effet macro le plus important.

3) Soutien puissant aux marchés actions US/UE

La liquidité supplémentaire augmente :

-

la prise de risque,

-

les valorisations,

-

les stratégies à levier (risk-on).

Lorsque le carry trade se dénoue → on voit l’inverse :

-

Tech US qui corrige,

-

hausse rapide du VIX,

-

stress sur les taux.

6) L’élément critique : le yen est devenu un thermostat de la liquidité mondiale

En clair :

-

Yen faible = carry trade massif = liquidité mondiale abondante

-

Yen qui se renforce = réduction du carry = liquidité qui se contracte

Les traders macro observent le USDJPY comme un indicateur avancé de :

-

la pression sur les marchés US

-

la dynamique des taux

-

les cycles risk-on / risk-off

C’est l’une des paires de devises les plus importantes pour comprendre la liquidité globale.

7) Résumé en une phrase

👉 Le carry trade en yen agit comme un aspirateur de capitaux vers les marchés occidentaux : il affaiblit le yen, renforce le dollar/euro, fait baisser les taux occidentaux et gonfle les marchés actions. Quand il se retourne, c’est l’inverse, avec volatilité et contraction de la liquidité mondiale.

Ordres de grandeur et impacts du carry trade

1) Taille totale du carry trade yen

Les estimations convergent vers :

✓ 1 000 à 2 000 milliards USD

de positions liées directement ou indirectement au financement en yen.

Découpage approximatif :

-

300 à 500 Md$ de financement en yen via les banques & prime brokers

-

500 à 800 Md$ de positions dérivées (FX swaps, cross-currency basés sur yen)

-

200 à 400 Md$ via des institutionnels japonais investissant à l’étranger

-

100 à 200 Md$ de hedge funds macro, risk-parity, CTA

-

+ une partie des structures synthétiques (typiquement invisibles dans les statistiques classiques)

👉 Le yen est probablement la première source de funding mondial, devant le franc suisse.

2) Ordres de grandeur des flux annuels générés par le carry trade

Il s’écoule chaque année :

150 à 300 milliards USD de flux nets

du Japon vers les marchés occidentaux grâce au différentiel de taux.

Ces flux concernent notamment :

-

US Treasuries : 60–120 Md$ par an

-

Corporate américains : 20–50 Md$

-

Actions US / Nasdaq / S&P 500 : 30–80 Md$

-

Obligations européennes (Bund, BTP, OAT) : 20–40 Md$

👉 Cela signifie qu’une part visible de la demande sur les actifs US/EU provient directement du financement en yen.

3) Impact sur les taux occidentaux

Les achats liés au carry trade sont suffisamment massifs pour déplacer les taux :

Effet quantifié sur les rendements US (estimation Nomura / JPM)

-

–20 à –40 points de base (bps) sur le 10 ans US

-

–10 à –25 bps sur le Bund allemand

-

–15 à –30 bps sur le 10 ans français ou italien

Cela veut dire que, sans carry trade yen, les taux occidentaux seraient plus hauts.

4) Effet sur le yen lui-même

Les flux nets provoquent automatiquement une pression baissière.

Ordre de grandeur :

–10 à –20 % de pression structurelle sur l’USDJPY / EURJPY

due aux sorties de capitaux liées au carry trade.

C’est énorme :

-

Le yen serait probablement autour de 110–120 (au lieu de 150+) si la BOJ n’avait pas maintenu un écart de taux aussi massif pendant aussi longtemps.

5) Impact sur les marchés actions occidentaux

Les flux issus du carry trade alimentent les stratégies :

-

equity long/short

-

risk parity

-

levered equity

-

CTA

-

produits structurés

Estimation de l’impact :

2 à 5 % de soutien annuel implicite aux indices S&P 500 / Nasdaq

selon les modèles de liquidité.

C’est un effet indirect mais réel : le yen faible = levier mondial = soutien au risk-on.

6) Lors d’un unwinding violent du carry trade

Quand le carry trade se dénoue, on observe généralement :

-

+5 à +10 % d’appréciation du yen en quelques jours

-

+20 à +40 bps de remontée sur le 10 ans US (car les investisseurs vendent leurs Treasuries)

-

–5 à –10 % sur les indices actions US/EU

-

spreads de crédit +30 à +80 bps

Ces ordres de grandeur ont été observés historiquement (2016, 2020, épisodes 2022-23).

7) Récapitulatif ultra-compact

| Domaine | Ordre de grandeur |

|---|---|

| Taille totale du carry trade yen | 1 000–2 000 Md$ |

| Flux annuels vers US/EU | 150–300 Md$ |

| Impact sur taux US | –20 à –40 bps |

| Impact sur taux EU | –10 à –30 bps |

| Impact sur le yen | –10 à –20 % structurel |

| Impact actions US | +2 à +5 % de soutien annuel |

| Unwind violent | +5–10 % yen, –5–10 % actions US, +20–40 bps sur taux US |